リピート系注文は、ボックス相場(レンジ相場)でのトレードを得意とします。しかも、多くの場合自動取引ですから、最初に取引を開始した後にすべきことはほとんどありません。

しかし、ボックス相場はいつの日か終わります。その時に損切りになってしまい、今まで蓄積した利食い額を全て食いつぶし、損益合計がマイナスになるのは面白くありません。

そこで、別記事「ボックス相場のリピート系注文:損切り発生時の損失を抑えるには?」で考察したように、損切りになったときの損失額を減らす方法を採用したとしましょう。

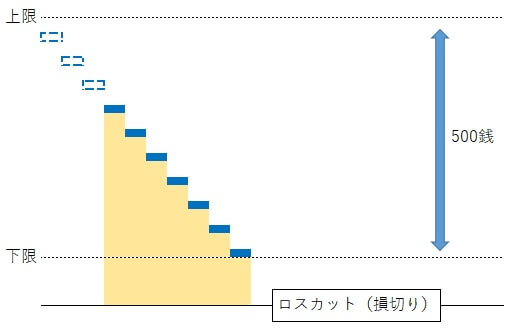

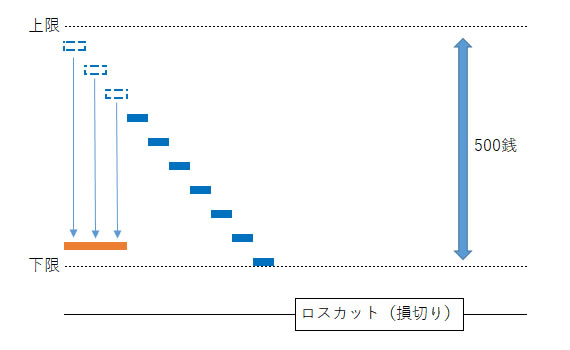

イメージは下の図の通りです。薄黄色の面積が、損切り時の損失額を示します。円安部分の注文を3つ減らしたことにより、損切り額が大きく減少しています。

しかし、この方法にはデメリットがあります。発注本数が減っているのです。上の図では、元々10本の注文があったのですが、3本減らした結果、7本になっています。

そこで、注文本数を減らすことなく、損切りになるときの損失を減らし、さらに、より大きな成功を狙える取引設定を考えてみましょう。

そのような設定はあるでしょうか。

ボックス相場(レンジ相場)の特性を生かす

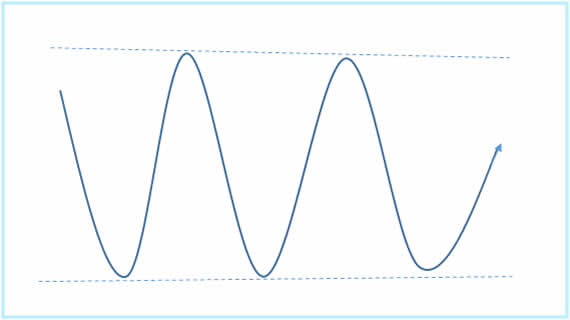

ここで、ボックス相場(レンジ相場)の特徴を、もう一度確認しましょう。ボックス相場とは、特定の範囲内で為替レートが上下動することです。イメージ図は以下の通りです。

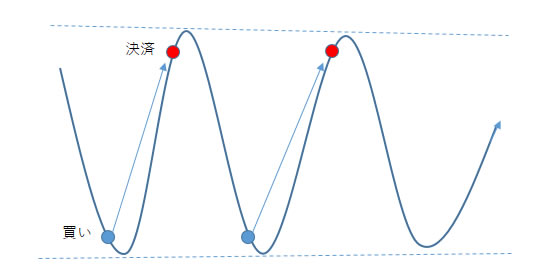

この相場で最大の収益を確保しようと思えば、どのような取引が考えられるでしょうか。例のひとつとして、下の図のような取引があるでしょう。青丸で買い、赤丸で利食いの決済です。

青丸の位置は、ボックス相場(レンジ相場)の下限近くです。そして、赤丸はその反対で、上限近くです。こうすれば、より大きな利幅を得られるでしょう。

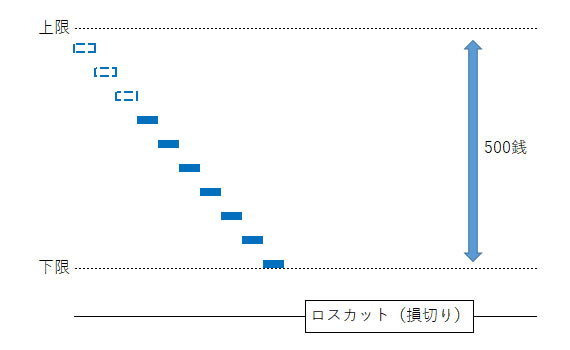

ここで、再び記事「ボックス相場のリピート系注文:損切り発生時の損失を抑えるには?」の設定に戻りましょう。損切り時の損失を減らすため、下図の設定を採用したとします。

上の図は、ボックス相場が500銭の範囲で形成されていて、買いの注文本数は10本です。損切り時の損失額を減らすために、最も円安部分の注文3つを削除した様子を描いています。

この3本の注文数減少が、収益獲得機会を減らしています。そこで、この注文を削除するのではなく、下の図のようにしてみましょう。

すなわち、円安部分に配置していた買い注文を、ボックス相場の下限(円高)近くに配置し直すのです。そして、利食い位置はボックス相場の上限近くにします。

この設定にすると、以下のメリットを同時に得られます。

- 注文本数を減らさないので、収益獲得機会が減らない

- 為替レートがボックス相場の下限から上限に移動すると、大きな利食いができる

- 為替レートが円高になってロスカットになっても、対策をしていない場合に比べて損失額が小さくなる

基本的に良いことばかりのように見えますが、いかがでしょうか。

円高部分の再発注で少し工夫する

なお、上の図では、円安部分の3つの注文を円高の位置に配置する際に、同じレートに3つの注文を設定しています。

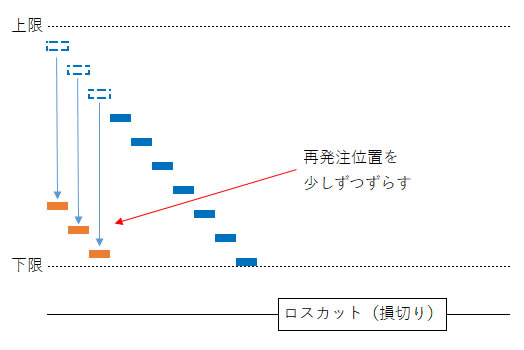

この設定方法でも良いのですが、少し工夫しても良いでしょう。

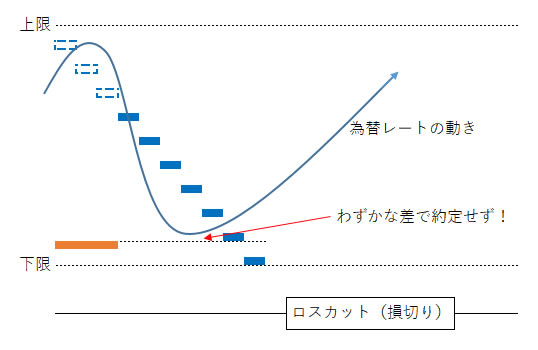

というのは、為替レートが期待通りに動けば3本分の注文が一気に約定し、期待通りの動きでなければ、1本も約定しないという状況になるからです。とても極端なので、せっかく円高になったのに1つの注文も成立しなかったら残念な気持ちになるでしょう(下図)。

こうすれば、せっかく円高になったのに全く約定しないというリスクを回避しやすくなります(下図)。

最後に、この設定方法を使うと、為替レートが円安部分で推移し続けるときには約定しません。注文がありませんので仕方がありません。

これを回避するには、「両建て」を採用します。あるいは、その部分の利食いをあきらめて、円高になるのを待つという方法もあります。