米ドル/円(USD/JPY)は、長期間で眺めるとどのような値動きをしてきたでしょうか。スワップポイントの傾向とともに、過去20年以上の様子を確認しましょう。

目次(もくじ)

米ドル/円(USD/JPY)のスワップポイント

長期チャートを見て米ドル/円(USD/JPY)の値動きを考察する前に、米ドル/円(USD/JPY)のスワップポイントを簡潔に確認しましょう。

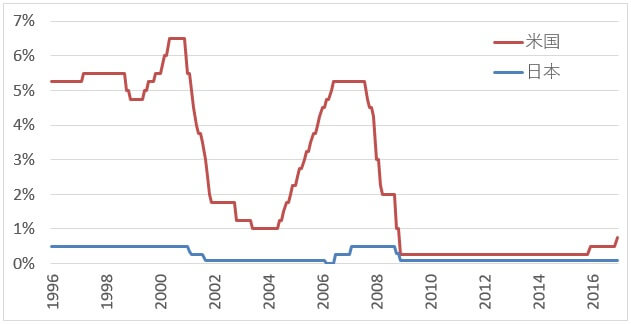

スワップポイントの大きさはFX口座ごとに異なりますが、政策金利を見れば、おおむね傾向が分かります。

上のグラフをご覧いただきますと、上の期間では、米国の政策金利は常に日本よりも高い水準だったと分かります。すなわち、米ドル/円(USD/JPY)を買うと、プラスのスワップポイントです。

そこで、米ドル/円(USD/JPY)を使って長期のリピート系注文を考察する場合、「買い」を前提にします。

売りでも可能ですが、1年以上の長期で売り続けると、スワップポイント損で苦しくなるかもしれません。売りでリピート系注文を実行する場合は、事前に周到に計算しましょう。

米ドル/円(USD/JPY)の値動きの特徴

それでは、米ドル/円(USD/JPY)の値動きの特徴を確認しましょう。下のチャートは、1996年以降の値動きです。どのような特徴が分かるでしょうか。

下のように、赤の補助線2本と四角を一つ追加しました。

赤の補助線2本をみると、ペナントになっていることが分かります。下値支持線(下側の補助線)は100円くらいで推移していますが、上値抵抗線(上側の補助線)は徐々に円高方向に移動していることが分かります。

結果として、2本の補助線は近づいています。

ただし、ペナントと言えば、為替レートが補助線の交点近くまで推移してから円安または円高方向に進むというイメージがあります。しかし、上のチャートでは、ペナントが未完成のまま次のステージに移動してしまったように見えます。

為替レートが下値支持線を突破して円高に進んだ時期を見ますと、2008年くらいだと分かります。サブプライムローン問題とリーマンショック問題で世界中が揺れていた時期です。

これらの問題が、チャート形状を変えてしまったのかもしれません。

次に、2010年~2012年あたりに書いた赤い四角部分を確認しましょう。米ドル/円(USD/JPY)の円高記録75円が実現した時期です。この時期は、他の期間に比べて値動きがあまりないように見えます。

当時は、円高方向に進みたいという市場圧力と、もう円高に進ませたくないという財務省・日銀の攻防が繰り広げられていました。お互いの力がぶつかり合った結果、値動きがあまりなかったということでしょう。

このときの財務省・日銀の市場介入額は何十兆円にもなる巨大な額でした。

ということは、今後再び大きな円高になるとき、この米ドル/円(USD/JPY)=75円は極めて大きな防衛ラインとして意識されるかもしれません。

どの範囲でリピート系注文を設定すればよいか?

では、このような値動きを勘案しながら、長期のリピート系注文を考察しましょう。どの範囲に注文を出せばよいでしょうか。

長期のリピート系注文の基本的な考え方は、「過去の値動き全体に注文を出すことにより、為替レートがどのように動いても利食いを繰り返すようにする」です。

この考えを採用すると、75円~140円という、とても広い範囲に注文を出すことになります。75円と140円の間の距離は、65円もあります。この範囲すべてで発注するのは、資金面を考えても現実的でないかもしれません。

仮に、以下の条件でリピート系注文を発注すると、必要な証拠金は250万円です。とても大きな額です。

- 発注範囲:75円~140円

- 注文値幅:100銭(注文と注文の間の距離は100銭)

- 取引数量:1,000通貨

- ロスカット:74.00円

100通貨ごとに1,000通貨という設定ですから、あまり高い頻度で利食いしてくれそうもありません。そこで、チャートの特徴を考えながら、もう少し取引設定の範囲を狭くしてみましょう。

資金効率の良い設定を考察

下のチャートをご覧ください。赤の補助線を引きました。100円より少し円安水準のあたりでしょうか。そして、矢印を5つ追加しました。

米ドル/円(USD/JPY)が100円近くになると、値動きが急激に鈍くなったり反発したりしている様子が分かります。すなわち、米ドル/円(USD/JPY)=100円くらいのところは、値動きを考えるうえで極めて重要であると分かります。

そして、下のチャートをご覧ください。もう一つ線を引きました。今度は米ドル/円(USD/JPY)が120円台半ばのあたりです。

米ドル/円(USD/JPY)=100円ほどではありませんが、120円台半ばも値動きを考えるうえで重要なラインだと分かります。為替レートがここまでくると、急激に値動きが鈍くなったり反発したりしやすくなります。

以上の考察から、最も効率的にリピート系注文ができそうな範囲は100円~125円くらいだろうと予想できます。75円~140円の範囲で注文を出すよりも、ずっと範囲が小さくて済みます。

この範囲でリピート系注文を出す場合、必要な証拠金は47万円です。金額が劇的に減少しました。

- 発注範囲:100円~125円

- 注文値幅:100銭

- 取引数量:1,000通貨

- ロスカット:99.00円

ただし、米ドル/円(USD/JPY)が99円になったらロスカットしなければなりません。ロスカットの可能性を少しでも小さくしたい場合は、どうしましょうか。

今までの考察を反映しますと、下のチャートの赤枠の範囲で取引するという案もあるでしょう。財務省・日銀の巨額介入を考えますと、米ドル/円(USD/JPY)=75円というのは極めて重要な為替レートだと予想できます。

75円~125円で取引してロスカットを74円にする場合、必要な証拠金は150万円くらいになります。

米ドル/円(USD/JPY)の長期リピート系注文まとめ

以上の考察をまとめましょう。

(1)100円~125円

(2)75円~125円

特定の設定が常に最良ということはないでしょうから、皆様もいろいろなパターンを考えてみてください。